内容提要

我们认为铁矿石目前仍然处于供需紧平衡的状态,目前看澳洲疫情控制得当,同时下半年天气影响可能性较小,除7-8月季节性港口检修以外,暂未有供应端的负面干扰因素,因此预计澳洲矿山均将按照其指引完成额定目标。巴西仍然是下半年供应端最需要关注的焦点,淡水河谷在去年矿难发生过后的产能受限依然是目前供应端的核心问题。我们预计淡水河谷3.1亿吨的产量目标下限预计难以完成,维持目前指引的驱动可能仅是为了稳定股东信心,我们预计在下半年淡水河谷再度下调产量目标的可能性较大。

国内需求方面,我们预计限产政策对于铁矿石下半年的需求实际影响有限,钢厂高炉产能利用率主要根据其自身利润及产品销售顺畅程度来进行调节。在目前经济压力背景下,我们对于下游钢材的需求持较为乐观的看法,因此认为钢材产量不会在下半年出现大幅度萎缩的情况。根据季节性特点,我们预计生铁单月产量在下半年增量将较为有限,但全年累计来看,仍然有望录得2%的增长。

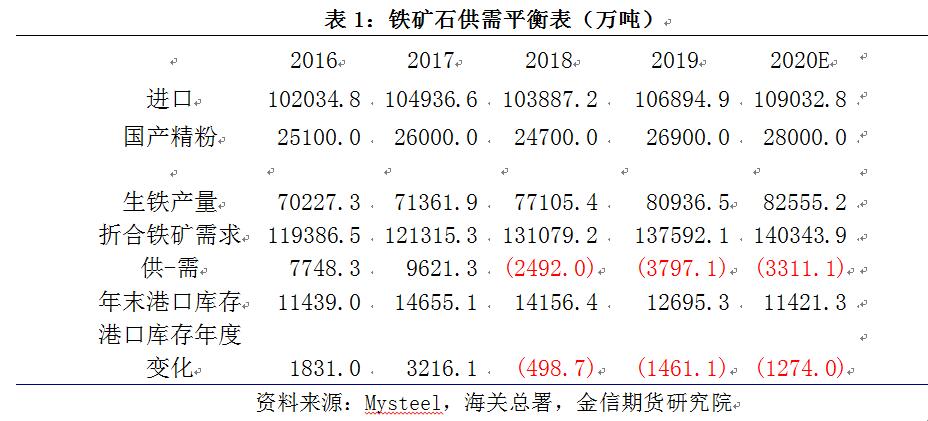

以目前的视角中性预估,我们认为下半年中国对于铁矿石的需求仍然将位于高位,进口增速将放缓,但绝对量仍将维持高位,预计全年进口铁矿石10.9亿吨,铁矿石年末港口库存预计将回升至11421.3万吨,较年初下降1274万吨,较6月末回升803万吨。

操作建议

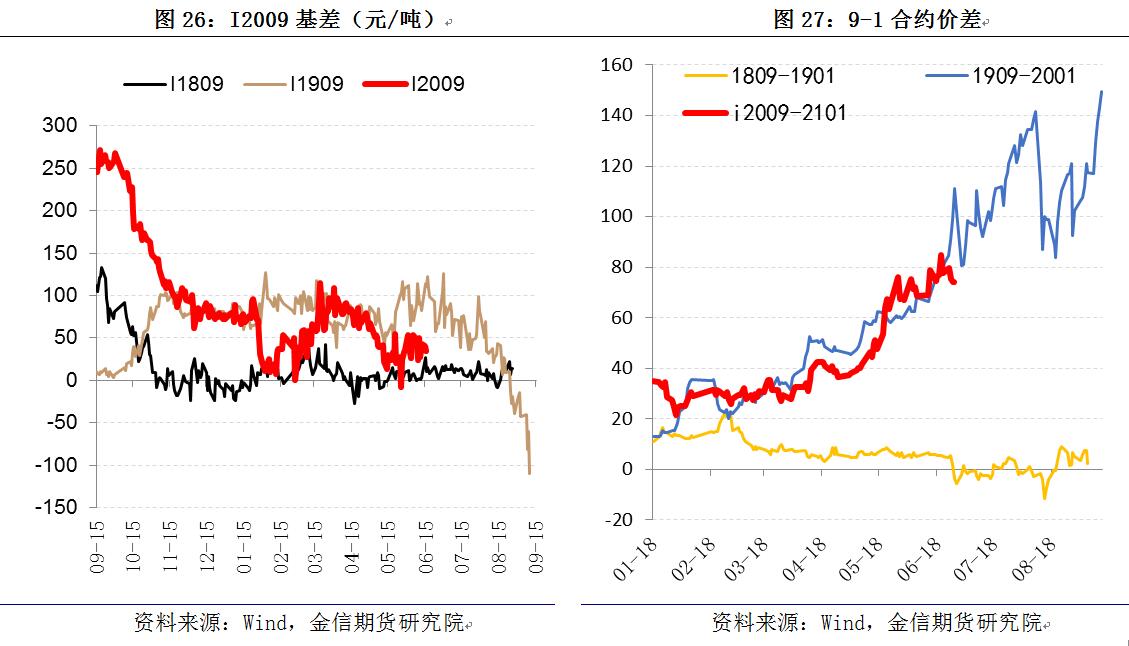

操作上,中长线建议逢低买入2101合约,因今年港口库存已位于5年低位,因此港口可供交割的资源愈发有限,建议2009合约临近交割前可视基差水平决定是否参与收贴水的行情。

风险提示

1、 巴西疫情进展以及巴西政府对淡水河谷停复产的决策。

2、 澳洲矿山出现超预期增产,主要关注BHP必和必拓。

3、 中国北方疫情进展以及对钢材需求的负面影响。

一、 核心逻辑

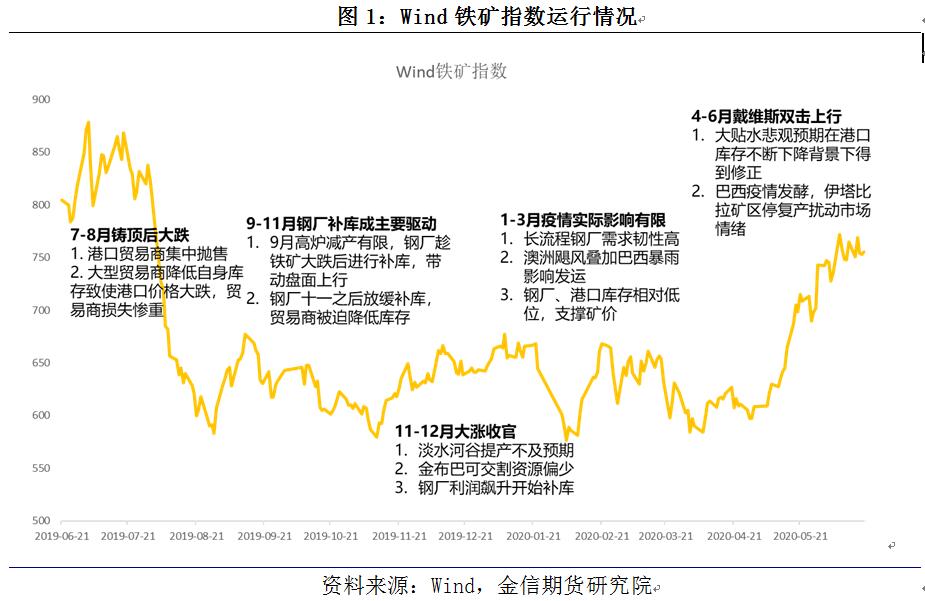

1、行情回顾:一季度天灾对抵,二季度预期修复

2020年一季度,巴西暴雨叠加澳洲飓风影响,铁矿石发运受到明显影响。另一方面,新冠疫情的爆发,也使得铁矿石需求受到短期的影响,整体看一季度在供应以及需求端都受到了“天灾”的干扰,形成了对冲。进入二季度,随着中国新冠疫情得到有效控制,高炉需求稳步提升,带动国内铁矿石库存持续下行,一度贴水18%的铁矿石期货快速上行修复悲观预期。同时,巴西疫情的持续发酵,引发市场关注,助推了铁矿石期货修复基差的进程。6月伊塔比拉矿区的停复产情况出现反复,铁矿石期货呈现高位震荡走势。

2、供应:淡水河谷产量预计难达标

澳洲方面,一季度澳大利亚飓风“达明”(Damien)对整个皮尔巴拉地区的基础设施造成破坏。受此影响,力拓将其2020年皮尔巴拉地区的铁矿石产量预期小幅下调至3.24亿吨~3.34亿吨(100%权益基础)。根据力拓此前发布的2019年运营报告,其2020年铁矿石产量目标为3.3亿吨~3.43亿吨。

另外两大澳洲矿山目标变化不大,BHP维持2020财年铁矿石产量在2.73-2.86亿吨预期不变,FMG上调其2020财年(2019.07-2020.06)铁矿石目标发运量,从此前公布的1.7-1.75亿吨区间上调至1.75-1.77亿吨区间。

巴西方面,淡水河谷决定下调2020年全年粉矿和球团目标产量。粉矿目标产量从此前的3.4-3.55亿吨下调到3.1-3.3亿吨,球团目标产量从4400万吨下调到3500-4000万吨。二季度马来西亚转运港口因疫情暂时关闭,影响量80万吨,伊塔比拉矿区因疫情出现反复关停的情况,影响量不到100万吨,截至目前淡水河谷并未再度下调其全年产量目标,但我们认为淡水河谷很难完成其产量指引。

受到了一季度雨季以及新矿区开采延期的影响,巴西矿业公司CSN一季度自产铁矿石总产量为590万吨,环比降33%,同比下降39%。产量大幅下滑约290万吨。

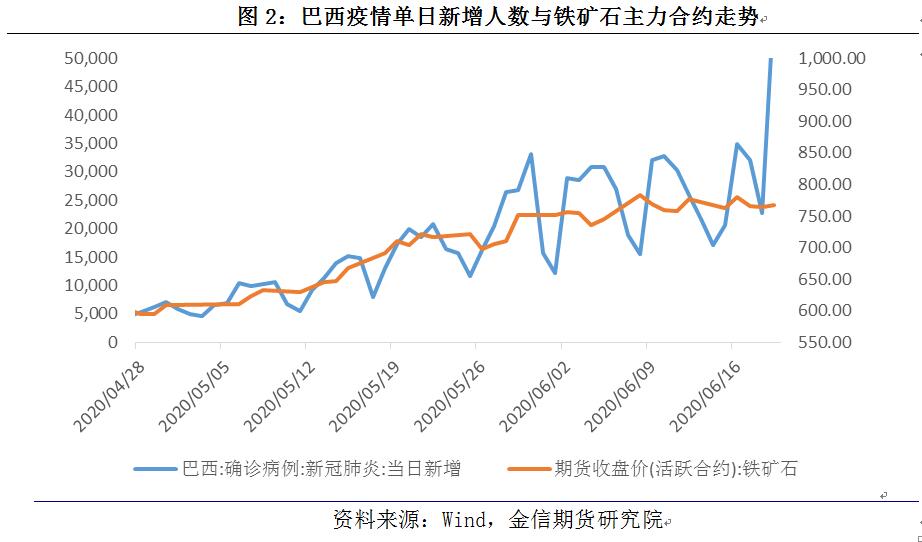

目前看澳洲疫情控制得当,同时下半年天气影响可能性较小,除7-8月季节性港口检修以外,暂未有供应端的负面干扰因素。目前铁矿石发运的主要关注焦点依然是巴西以及淡水河谷。淡水河谷在去年矿难发生过后的产能受限依然是目前供应端的核心问题,巴西有意愿提升铁矿出口以恢复经济,但该国目前新冠疫情尚未得到有效控制。同时淡水河谷现有停产矿区的安全级别是否达标,政府禁令会否放松,仍然有较大不确定性。从近两个月大连商品交易所铁矿石主力合约的走势与巴西单日新增确诊人数的走势可以看出,两者高度拟合,显示出市场对于巴西疫情的高度关注。虽然目前伊塔比拉矿区已经复产,但在当地疫情得到有效控制之前,仍然有可能在下半年影响到巴西矿业公司在开采、内地运输、港口装卸、以及海运等各个环节。

3、需求:预计政策影响不大,生铁产量下半年边际放缓

政策方面,2020年是全面建成小康社会和“十三五”规划的收官之年,也是供给侧改革进行的第五个年头,近日发改委发文强调,为扎实做好“六稳”工作,落实“六保”任务,统筹推进疫情防控和经济社会发展工作,深入推进供给侧结构性改革,全面巩固去产能成果,尚未完成“十三五”去产能目标的地区和中央企业,要统筹推进各项工作,确保去产能任务在2020年底前全面完成。全面实施去产能项目“回头看”,认真落实产能认定、关闭标准、奖补资金使用、产能置换等方面的相关规定,确保各类督查和自查发现的问题及时整改到位。

然而早在今年1月23日,国家发展改革委、工业和信息化部联合印发了“关于完善钢铁产能置换和项目备案工作的通知”,文件中提及,1月23日及以前已经获得备案的项目,要开展现有钢铁产能置换项目自查,全面梳理并开展自查自纠,确保项目符合安全、环保、能耗、质量、用地、产业政策和产能置换等相关要求,已投产的还要确保被置换产能全部拆除到位。

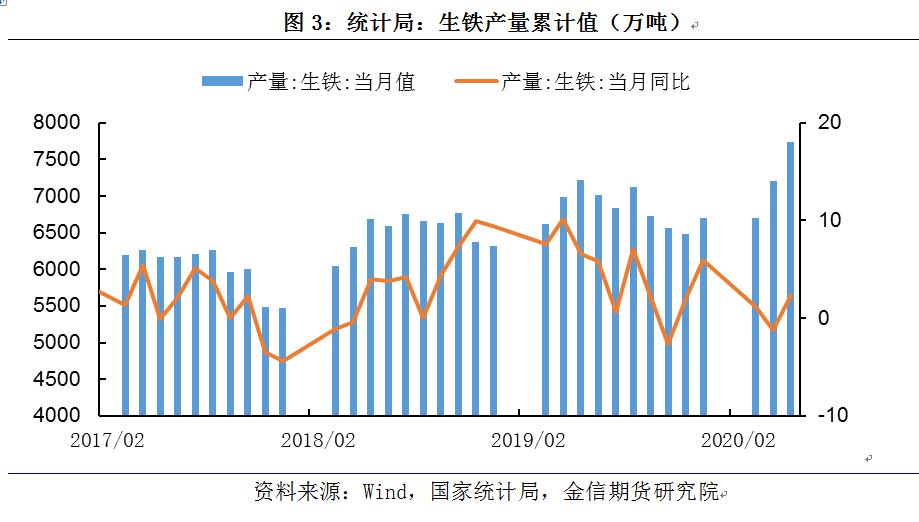

根据文件精神,以及我们了解到的情况,上半年已经有部分产能置换项目暂停了继续施工,影响了新产能投产达产的进度。不过新增产能不及预期的情况并未影响到上半年铁矿石的需求,据国家统计局数据显示2020年5月我国生铁产量 7732万吨,同比增长2.4%;1-5月生铁产量35599万吨,同比增长1.5%。国内生铁产量并未受到疫情影响,进入到5、6月份,钢厂生产积极性达到顶峰水平,边际上考虑下半年单月生铁产量具有增量有限的季节性特点。

因今年伊始爆发的新冠疫情,我国以及全球经济均面临着较大考验,因此我们认为下半年环保限产的力度预计将延续2019年较为宽松的力度,从5-6月唐山地区钢铁限产的实际效果看来,是符合我们的预期的。因此整体看,政策方面对于铁矿石下半年的需求影响预计不大。

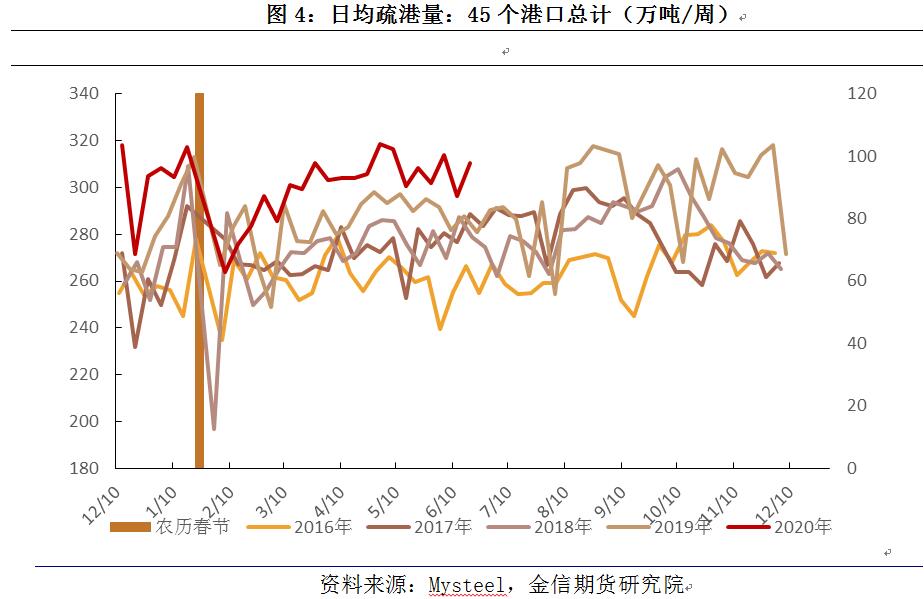

钢厂方面,虽然目前长流程生产利润已经降至300元/吨左右的较低水平,但钢厂的生产积极性依然旺盛, 今年上半年港口日均疏港量同比2019年高出10%左右的水平。钢厂因铁矿石绝对价格较高,并未大量囤积库存,但始终保有生产利润、同时政策性限产力度不强的背景下,按需采购的力度已然可以支撑住铁矿石的需求。

4、库存:蓄水池已浅,价格弹性起

自2月开始,随着钢厂进行节后补库,以及高炉产能利用率的逐步恢复,铁矿石港口库存开始出现持续性地下降。全国45港口铁矿石库存由年初的1.25亿吨,下降至6月末的1.06亿吨,下降近2000万吨,降幅约15%。目前港口库存已经逼近近五年以来的同期最低水平,在此背景下,我们认为铁矿石国内的供需情况仍然处于紧平衡的状态,若主流国家或主流矿山供应端出现干扰性事件,那么铁矿石会快速供不应求,价格上行的弹性预计会比较大。

一、 基础数据

1、四大矿山发运情况

四大矿山发运量上看,澳洲三大矿山上半年均受到飓风影响,力拓所受影响最大。BHP及FMG在6月有财年冲量的迹象,但随后在7-8月将迎来港口季节性的检修,因此对于三季度初始而言,澳洲主流矿山发运增量预计有限。淡水河谷发运量暂未受到当地疫情所产生的实际影响,但发运重点国家可能出现了转变。

2、中国进口铁矿石情况

6月初,淡水河谷与中钢协召开电话会议,淡水河谷在会谈中表示,目前集团采取了各项保障措施应对疫情,其生产经营正常进行,未受疫情影响,今年生产计划目标不变。另外,因受新冠疫情影响,除中国以外的其他国家需求下降,预计2020年发运到中国的铁矿石数量较2019年有所增加。从1-5月的情况上看出的确巴西发往中国的占比同比往年偏高,但是随着欧洲钢厂复产,根据高频路透船期的数据可以看出,6月份开始巴西发往中国的量出现了较为明显的下滑。我们预计随着欧美国家经济重启,中国的铁矿石需求将不再那么突出,预计巴西发往中国的占比将在下半年回落,区间中枢60%-65%水平。

根据简易模型测算,目前铁矿石进口即期利润仍然处于较低水平,近期BDI出现大幅攀升,带动铁矿石主要海运路线运费同步大幅上行,我们预计未来进口成本将出现一定上移,总的来说,我们认为贸易商进口意愿在短期并不强。

2020年1-4月份,我国铁矿石进口累计数量达到36318.3万吨,较去年同期增加2162.2万吨,同比增幅6.33%。从2015-2020年前4月比较来看,今年进口量均超越往年同期,较同期进口次高的2017年还多990.3万吨。

从26港的到港情况看,因巴西暴雨以及澳洲飓风影响,1-2月到港量位于低位,随后逐步恢复到正常水平,二季度不时有市场信息表示因日韩钢厂停产,有部分铁矿石转运至中国港口,因此到港量有小幅环比提升,整体看转卖铁矿石的体量比较有限,在国内高需求背景下被充分地消化。

根据高频数据,我们预估5、6月中国进口铁矿石数量仍然将位于高位。2019年下半年开始,我国铁矿石进口量开始攀升,全年矿石进口量达到106894.9万吨。因此我们预计下半年单月进口铁矿石同比增速将出现明显放缓,我们预计2020年全年中国铁矿石进口量同比增加2%的水平至109032.8万吨。

3、铁矿微观需求参考指标

自2月中旬起,高炉产能利用率季节性提升,在5月末达到顶峰区域,6月呈现高位走平的趋势,根据我们前文的推断,今年环保限产的力度预期仍然将比较宽松,后期高炉产能利用率虽然增量有限,但若钢材销售情况良好,同时保有一定的现金利润,钢厂主动减产的动力不足,预计铁矿石需求将维持在较好的水平。

4、钢厂铁矿库存以及港口细分库存

无论从Mysteel统计的规模偏小的64家样本钢厂的进口烧结粉矿库存水平还是西本统计的大中型钢厂库存天数,数据均显示出钢厂沿用低库存、随用随采的策略。钢厂自身库存较低造成其议价能力相对更加薄弱,铁矿涨价时只能被动接受,同时如果其有集中补库的需要时,也更加容易带动矿价的上涨,整体看钢厂处于比较被动的地位。

港口库存方面,2019年以来,随着钢厂利润水平的快速下移,钢厂愈发青睐低品矿的使用,因此低品矿库存持续走低,而当低品矿溢价提升时,中品矿的性价比会得到凸显,因此低品矿库存下降也较为明显。利润驱动下,高品、块矿以及球团目前需求表现较弱,高品矿今年库存下降主要源于卡粉的供应受影响,并非需求带动。

三、 综合分析和交易策略

我们认为铁矿石目前仍然处于供需紧平衡的状态,目前看澳洲疫情控制得当,同时下半年天气影响可能性较小,除7-8月季节性港口检修以外,暂未有供应端的负面干扰因素,因此预计澳洲矿山均将按照其指引完成额定目标。巴西仍然是下半年供应端最需要关注的焦点,淡水河谷在去年矿难发生过后的产能受限依然是目前供应端的核心问题,巴西有意愿提升铁矿出口以恢复经济,但该国目前新冠疫情尚未得到有效控制。同时淡水河谷现有停产矿区的安全级别是否达标,政府禁令会否放松,仍然有较大不确定性。

淡水河谷年初曾预计通过干法加工在2020年再恢复Fábrica、Timbopeba等矿区共2300万吨的产量,但实际淡水河谷一季度仅生产粉矿5960万吨,二季度巴西疫情爆发,预计产量也将受到负面影响,(伊塔比拉矿区已减产近100万吨)。一季度其下调此前的3.4-3.55亿吨到3.1-3.3亿吨,但以目前的情况看,3.1亿吨的产量目标下限预计难以完成,维持目前指引的驱动可能仅是为了稳定股东信心,我们预计在下半年淡水河谷再度下调产量目标的可能性较大。

国内需求方面,我们预计限产政策对于铁矿石下半年的需求实际影响有限,钢厂高炉产能利用率主要根据其自身利润及产品销售顺畅程度来进行调节。在目前经济压力背景下,我们对于下游钢材的需求持较为乐观的看法,因此认为钢材产量不会在下半年出现大幅度萎缩的情况。根据季节性特点,我们预计生铁单月产量在下半年增量将较为有限,但全年累计来看,仍然有望录得2%的增长。

以目前的视角中性预估,我们认为下半年中国对于铁矿石的需求仍然将位于高位,进口增速将放缓,但绝对量仍将维持高位,预计全年进口铁矿石10.9亿吨,铁矿石年末港口库存预计将回升至11421.3万吨,较年初下降1274万吨,较6月末回升803万吨。由此判断,预计普氏铁矿石62%指数将由6月末的103美元,回落至95美元左右,下降空间约为7%左右。

从短期的驱动来看,因巴西当地疫情仍然未能得到有效控制,因此我们不能100%确定淡水河谷的产量不会受到进一步的负面影响。若巴西疫情失控,则仍有可能在下半年影响到巴西矿业公司在开采、内地运输、港口装卸、以及海运等各个环节,若此情况发生,会导致市场进一步下调其产销预期。同时,7-8月BHP以及FMG完成财年任务,港口将进行例行检修,也会对供应端造成影响。中性预估下,我们认为8月中下旬,铁矿石港口库存有可能出现拐点,进入累库周期,但累库的幅度以及速率并不会太大,整体依然维持紧平衡的态势。

基差方面,目前铁矿石2009合约基差水平已经大幅收敛,但2101合约仍然处于大贴水的格局,以目前港口金步巴价格折算现货800元/干吨以上计算,2101合约基差仍然超过100元/吨,具有很高的做多安全边际。结合此前判断,至年末普氏预计有7%左右的下跌空间,因此目前2009合约的盘面定价较为合理,但2101合约未来仍有较大的向上修复空间。

操作上,中长线建议逢低买入2101合约,因今年港口库存已位于5年低位,因此港口可供交割的资源愈发有限,建议2009合约临近交割前可视基差水平决定是否参与收贴水的行情。

更多研究报告及商品资讯请关注“金信期货研究院”微信公众号。